سازمان بورس ایران و جهان از تعداد بالایی سهم و نماد پشتیبانی میکند و شما بهعنوان سرمایهگذار میتوانید در هرکدام از این سهمها و نمادها سرمایهگذاری کنید. مسلماً هدف اول و اصلی سرمایهگذاری هرکدام از ما رسیدن به سودآوری است. ازاینرو به گفته بزرگان و اساتید بازار سرمایه باید از استراتژیهای مناسبی در معاملات خودمان استفاده کنیم. استراتژیهایی که مطابق باشخصیت خود و بازاری که در آن سرمایهگذاری میکنیم باشد. روی دیگر این سخن این است که ما نمیتوانیم توقع داشته باشیم که هر نماد و سهمی میتواند برای سرمایه ما مناسب باشد. ما بهعنوان سرمایهگذار برای سرمایهگذاری باید چند قدم مهم را برداریم. مهمترین این قدمها این است که بتوانیم نمادی مطابق استراتژی معاملهگری خودمان انتخاب کنیم. اینجاست که مفهومی تحت عنوان فیلتر بورس کارایی خود را نشان میدهد.

فیلتر بورس این امکان و قدرت را به شما میدهد که بتوانید بین نمادهای مختلف و گسترده بازار سرمایه نماد درست و مطابق استراتژی خودتان را پیدا کنید. قبل از ادامه بحث و معرفی انواع فیلتر بورس بهتر است منظور خودمان را از مفهوم استراتژی بیان کنیم.

همانطور که احتمالاً میدانید شما بهعنوان سرمایهگذار یا معاملهگر میتوانید انواع استراتژیهای مختلفی برای معامله خود انتخاب کنید. این استراتژیها به دو بخش زمانی و ابزاری تقسیم میشوند. در بخش زمان شما میتوانید انتخاب کنید بهعنوان یک معاملهگر دید کوتاه مدت، میانمدت، بلندمدت و یا فیلترهای کاربردی بورس (نوسان گیری کوتاه مدت) داشته باشید و از نظر ابزاری بسته به شرایط مختلف و ویژگیهای اخلاقی خودتان میتوانید از ابزارها و شاخصهای مختلفی استفاده کنید.

اینکه کدام استراتژی بهتر است و یا اینکه چه نوع استراتژی برای شما مناسب است بیشتر بسته به دانش و تجربه خودتان دارد. بهترین حالت این است که همواره از استراتژیهای مرکب و منطقی استفاده کنید تا با هر شرایط بازار سودآوری شما پابرجا باشد. فیلتربورس که در اینجا موردبحث ما است مناسب هر نوع استراتژی و تکنیکی است؛ اما بنا به دلایل خاصی دوستان نوسان گیر و کسانی که دوست دارند سود روزانهای داشته باشند رغبت به استفاده از فیلتر بورس دارند.

این مقاله در حال بروزرسانی میباشد،اگر سوال و یا نظری دارید برای ما در قسمت دیدگاه ارسال کنید تا پاسخ شما را بدهیم 🙂

آشنایی با مفهوم فیلتر بورس و علت استفاده بیشتر آن در نوسان گیری

قبل از ادامه بحث به این نکته دقت کنید که منظور ما از استفاده نوسان گیرها از فیلتر بورس به این معنی نیست که فیلتر بورس به درد دیگر انواع استراتژیها نمیخورد. اتفاقاً برخی از انواع فیلتر بورس وجود دارد که افراد بنیادی کار از آنها استفاده میکنند. منظور ما از رغبت نوسان گیرها به این منظور است که آنها غالباً روزانه از فیلتر بورس استفاده میکنند و انواع مختلفی فیلتر بورس را به کار میبرند.

اما در بازار سرمایه فیلتر بورس به چه معنی است و این فیلتر بورس در کجا اعمال میشود؟ همانطور که از نام فیلتر بورس مشخص است شما بهواسطه این فیلترها میتوانید سهام موردنظر خود را پیدا کنید. در کلام بهتر هدف استفاده از فیلتر بورس این است که بتوانید در کوتاهترین زمان ممکن بتوانید سهمهای موردنظر و مطابق استراتژی خود را پیدا کنید.

ازآنجاییکه این استراتژیهای بسیار زیاد و گسترده و متنوع هستند خود سازمان بورس یا کارگزاریها معمولاً فیلتربورس از پیش تعیینشده استفاده نمیکنند یا برخی از کارگزاریها چند فیلتر بورس از پیش نوشتهشده ساده مانند صفهای خرید و اشباع و … استفاده میکنند که میتواند کمککننده باشد اما مسلماً کافی نیست. داستان اصلی فیلتر بورس این است که شما بتوانید بر اساس نیاز خودتان این فیلترها را تعیین کنید؛ بنابراین عملاً چیزی شبیه به یک برنامهنویسی خواهیم داشت.

در موضوع برنامهنویسی نیز شما بهعنوان برنامهنویس بر اساس نیاز خودتان یک الگوریتم در ذهن خود طراحی میکنید و بر اساس زبان برنامهنویسی که کار میکنید این الگوریتم را پیاده میکنید.

بنابراین اینگونه برمیآید که شما باید به نحوی با زبان فیلتر بورس آشنا شوید تا بتوانید استراتژیهای خاص خودتان را در فیلتر بورس بیان کنید.

ما در این مقاله قصد نداریم که به شما فیلتر بورس و فیلتر نویسی را آموزش دهیم.

گرچه بهتر این است که شما با شرایط فیلتر بورس آشنا شوید و سعی کنید خودتان فیلترهای لازم را بنویسید اما باید قبول کرد که دنیای امروز دنیایی است که باید از ابزار استفاده کرد و لازم نیست که بدانید این ابزار چگونه ساخته میشود.

وقتی شما الگوی ساعت را میشناسید لزوماً قرار نیست خودتان همان فیلتر بورس را بنویسید، تنها کافی است فیلتر الگوی ساعت یا فیلتر الگوی پرچم را استفاده کنید. ما در این مقاله به شما این ابزارهای مختلف را خواهیم داد.

چگونه از فیلتر بورس استفاده کنیم؟

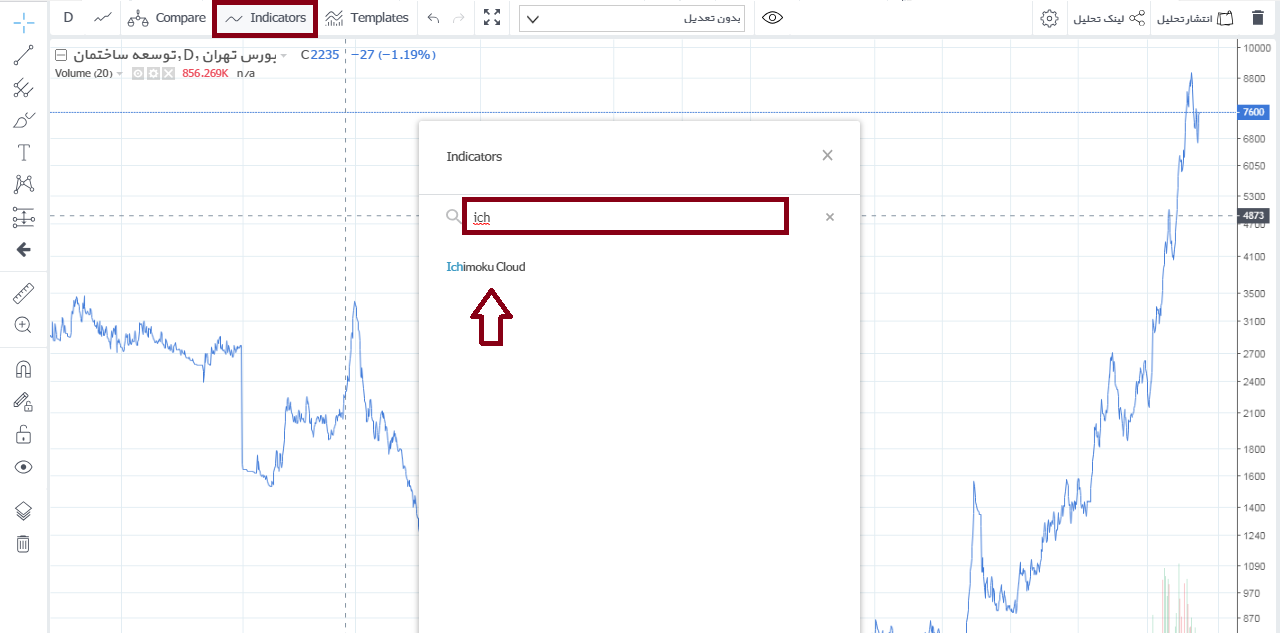

قبل از اینکه در ادامه به دانلود فیلتر بورس یا کپی فیلتر بورس بپردازید بهتر است محل استفاده فیلتر بورس را بشناسیم و بدانیم کجا از این فیلتر بورس استفاده کنیم. برای استفاده از فیلتر بورس شما باید وارد سایت tsetmc شوید. در قسمت بالا و سمت چپ بخشی وجود دارد تحت عنوان دیدهبان بازار. شما در این بخش میتوانید بخشهای مختلفی از بازار را زیر نظر داشته باشید. سهمها و نمادهای مختلف بر اساس چینشهای مختلف روبهرو شما قرار دارد. شما در بین این سهمها میتوانید اطلاعات موردنظر خودتان را جستوجو و پیدا کنید؛ اما مسلماً این صفحه در دید اول نمودار را پشتیبانی نمیکند و باید تکبهتک وارد هرکدام از این سهمها شوید.

شما در این صفحه میتوانید بر اساس فاکتورهای مختلفی سهمها و نمادها را مرتب کنید؛ اما این چیزی نیست که ما را راضی کند. بسیاری از استراتژیها مانند فیلتر سیگنال خرید قوی یا فیلتر سهام شارپی چیزهایی نیستند که در همین چینشها پیدا شود. ازاینرو بهواقع لازم فیلتربورس را بدانیم و از آن استفاده کنیم. نحوه استفاده از فیلتر در بورس به اینگونه است که شما در صفحه مذکور بازشده در گوشه سمت بالا (شکل مربعی که در وسط مربع قرمز دارد) را باز میکنید.

این صفحه محل نگارش کدها و فیلتر بورس است. بعد از باز کردن این بخش با کلیک روی ” فیلتر جدید ” محل نگارش برای شما باز میشود. بعد از نوشتن نام فیلتر در کادر کوچک نوبت به نوشتن کد و فیلتر اصلی بورس است. همانطور که در بالاتر گفتیم ما در اینجا تنها نحوه استفاده از فیلتر در بورس را بیان میکنیم و آموزش فیلتر بورس نویسی نداریم.

بعد از نگارش فیلتر بورس شما میتوانید بهواسطه اعتبار سنجی آن را تصحیح کنید و سپس فیلتر مذکور را ثبت کنید. بعد از ثبت به نام نوشتهشده، شما با کلیک روی این نام میتوانید آن را اعمال کنید. بعد از اعمال فیلتر بورس مذکور تعدادی سهم بر اساس شرایط گفتهشده گلچین میشود و شما بهجای بررسی ۲۰۰ یا ۳۰۰ سهم تنهای کافی است تعداد محدود گلچین شده که عموماً ۱۰ یا ۲۰ مورد است را نگاه کنید. این اتفاق برای دوستان نوسان گیر که زمان بسیار اهمیت دارد بسیار جذاب است.

کدام فیلتر بورس پر کاربردتر است؟

دیگر نوبت آن رسیده است که فیلترهای کاربردی بورس یا فیلتر جادویی بورس را برای شما بیان کنیم. توجه داشته باشید شما میتوانید برای هر نوع استراتژی و برای هر نوع الگو و شاخصی فیلتر طراحی کنید. ما در ادامه تنها به پرکاربردترین فیلترهای مهم بورس میپردازیم.

۱٫فیلتر صف فروش

فیلتر نوسان گیری روزانه در بورس یکی از مهمترین و بهترین فیلتر برای نوسان گیری روزانه بورس مربوط به صف فروش است. یک نوسان گیر حرفهای بهواسطه کشف سهمهای در صف فروش که احتمال خروج از این صف را دارد میتواند سود روزانه خوبی به دست بیاورد. فیلتر بورسی صف فروش(فیلتر نوسان گیری از صف فروش) به قرار زیر است:

if((pl) == (tmin) && (zd1) ==0)

۲٫فیلتر صف خرید

فیلتر زیر، سهم های که در حال حاظر و یا بعد از ساعت بازار صف خرید شده اند را نماش میدهد

۳٫ فروشنده قوی

یکی دیگر از انواع مهم و پرکاربردترین فیلتر بورس مربوط به فیلتر بورس فشار فروش یا همان سیگنال فروش است. عموماً نتیجه این سیگنال مربوط به سهمهای منفی و یا در صف فروش است اما برخی سهمهای در شرف ریزش و تبدیلشدن به صف فروش هستند نیز در این نتایج پیدا میشوند:

(qd1)+(qd2)+(qd3)<((qo1)+(qo2)+(qo3))/10

۴٫ ورود و خروج پول حقیقی

فیلترهای خروج و ورود پول حقیقی نیز از فیلترهای حرفهای بورس محسوب میشوند؛ زیرا این ورود و خروج پول بهنوعی نشاندهنده شروع حرکت مثبت یا منفی سهم محسوب میشود. ازاینرو:

فیلتر ورود پول حقیقی:

(ct).Buy_I_Volume/(ct).Buy_CountI >3 *(ct).Sell_I_Volume/(ct).Sell_CountI

فیلتر خروج پول حقیقی:

(ct).Buy_I_Volume*2/(ct).Buy_CountI < (ct).Sell_I_Volume/(ct).Sell_CountI

۵٫ پیش بینی بازار فردا

فیلترهای طلایی بورس کدامند؟ “فیلتر پیشبینی بازار فردا” را میتوان یک فیلتر طلایی بورس رایگان مطرح کرد شما بهواسطه این فیلتر میتوانید سهمهایی را که احتمال صف خرید در بورس را برای فردا دارند پیدا و شکار کنید. البته این فیلتر بورسی بر اساس یک ساعت انتهایی بازار تصمیمگیری میکند. البته به گفته معامله گران حرفهای یک ساعت انتهایی بازار است که میتواند بازار فردا را مشخص کند. این فیلتر طلایی بورس عبارت است از:

(tno)>50&&(tvol)>(bvol)&&(bvol)<=7000000&&(plp)>=(pcp)+1.5&&(eps)>0

۶٫ حجم خرید ۴ برابری

یکی از بهترین فیلترهای حرفه ای بورس که بسیار موردعلاقه نوسان گیرها قرار دارد، فیلتر بورسی است که میتواند حجم خرید ۴ برابری نسبت به حجم فروش را پیدا کند. این فیلتر بورسی اگر حجم خرید سه ردیف اول ۴ برابر حجم فروش سه ردیف اول باشد و عموماً قیمت آخرین معامله از قیمت پایانی آن کمتر است، این فیلتر بورسی که بسیار به کار فیلتر نوسانگیری روزانه میآید، عبارت است:

((qd1)+(qd2)+(qd3))>(4 * ((qo1)+(qo2)+(qo3))) && (pl)<(pc)

۷٫سهامی که از صف فروش به صف خرید رفته اند

سهم هایی که در یک روز معاملاتی از صف فروش به صف خرید میروند همیشه مورد توجه بازار بوده است. چون احتمال اینکه صف فروش آنها به صورت مصنوعی ایجاد شده باشد زیاد است. فیلتر زیر سهم هایی را نشان میدهد که در یک روز معاملاتی از صف فروش به صف خرید رفته اند.

انواع دیگر فیلتر بورسی مهم

۸٫ فیلتر چکش صعودی(از این فیلتر فقط در کف قیمتی استفاده شود)

فیلتر بورسی چکش سفید نیز از بهترین فیلترهای حرفه ای بورس محسوب میشود؛ زیرا چکش سفید یکی از انواع کندل هایی است که نشان تغییر روند سهم به سمت صعود را دارد و میتوان از این فیلتر بورسی بهعنوان فیلتر شناسایی آغاز روند صعودی استفاده کرد:

((pmax)–(pmin)) *0.1 > (Math.abs((pl)–(pf))) &&

۹٫ سهم با حجم مبتای کم(آسان برای حرکت قیمتی)

یکی دیگر از انواع فیلترهای نوسان گیری در بورس، فیلتری است که باعث میشود شما سهمهای با حجممبنای کم و کوچک را پیدا کنید. این سهمها عموماً باکمی ورود پول توانایی حرکت پیدا میکنند و همواره محل مناسبی برای نوسان گیری محسوب میشوند. این فیلتر بورسی عبارت است از:

((pf)>=1.02*(py)) && ((pc)>=(py)) && (100*(((pmax)–(pmin))/(pc))>2) && (bvol)<1000000 && (pcp)>0.5

۱۰٫ حرکت از صف فروش به مثبت(سهامی که صف فروش بوده اند و صف آنها جمع شده است)

اصطلاحا به این حرکت در بازار بورس، رنج مثبت کشیدن میگویند. یک فیلتر شناسایی آغاز روند صعودی، فیلتر تغییر روند سهم به شکل روزانه است. این فیلتر بورسی سهمهایی را نشان میدهد که از رنج منفی به سمت رنج مثبت تغییر کردهاند و این احتمال میرود که محل خوبی برای ورود محسوب شود:

۱۱٫ افزایش حجم معاملات نسبت به روزهای قبل

یکی از بهترین فیلتر پول هوشمند، فیلتری است که میتواند افزایش حجم نسبت به روزهای معاملاتی گذشته را نشان دهد. در کلام بهتر زمانی یک پول هوشمند به سهم وارد میشود که حجم معاملاتی به شکل نامتعارفی افزایش پیدا کند. فیلتر بورسی افزایش حجم معاملاتی که بهواقع بهترین فیلتر پول هوشمند است عبارت است از:

var vol1=[ih][0].QTotTran5J;

vol1=vol1+[ih][n].QTotTran5J;

var vol2=[ih][6].QTotTran5J;

vol2=vol2+[ih][m].QTotTran5J;

var min=[ih][0].QTotTran5J;

if(min>[ih][a].QTotTran5J)

var max1=[ih][0].PriceMax;

if(max1<[ih][b].PriceMax)

۱۲٫ کد به کد حقوقی به حقیقی

اما فیلتر کد به کد حقوقی به حقیقی یا همان فیلتر تغییر مالکیت حقوقی به حقیقی بهعنوان یکی از مهمترین فیلتر های بورسی میتواند بسیار مهم و کار راهانداز محسوب شود؛ زیرا این کد به کد یکی از نشانههای بارز مثبت بودن سهم است. این فیلتر کد به کد حقوقی به حقیقی عبارت است از:

((ct).Buy_I_Volume/(ct).Buy_CountI)>=((ct).Sell_I_Volume/(ct).Sell_CountI)&&(pl)>=(pc)&&(plp)>0&&(ct).Buy_I_Volume>0.5*(tvol)&&(ct).Sell_N_Volume>0.5*(tvol)

۱۳٫ الگوی ساعت

یک فیلتر مهم بورسی، فیلتر الگوی ساعت محسوب میشود. الگوی ساعت مثبت، این است که قیمت آخرین معامله ۳% بیشتر از قیمت پایانی باشد. در چنین حالتی احتمال صف خرید شدن در روز بعد برای سهم وجود دارد. این فیلتر بورسی عبارت است از:

۱۴٫ فیلتر کف قیمت ماهانه

این فیلتر سهم هایی را به شما نشان میدهد که قیمت فعلی آنها از کمترین قیمت ماهانه آنها کمتر است:

var min=[ih][0].PriceMin;

for(ipos=0;ipos<22;ipos++)

if(min>[ih][ipos].PriceMin)

۱۵٫ نماد هایی که بیشتر از ۳۰ درصد افت در یک ماه داشته اند

در این فیلتر سهم هایی را مشاهد میکنید که در ۲۲ روز کاری ( ۱ ماه) گذشته بیش از ۳۰ درصد افت قیمت داشته اند

([ih][22].PriceMax–(pl)) / [ih][22].PriceMax > 0.30

۱۶٫ فیلتری که در آن نمادها، حقوقی بیش از ۷۰ درصد فروشنده بوده است

سهم هایی که فروشنده عمده آنها حقوقی باشد، میتواند نشان از خالی کردن سهم، و یا کد به کد حقوقی به حقیقی باشند. در نتیجه رصد کردن آنها مهم است

(tvol) *0.7 < (ct).Sell_N_Volume

۱۷٫ ارزش ریالی قسمت خریداران بیش از ۴ برابر ارزش ریالی قسمت فروشندگان است( فیلتر حین بازار)

با این فیلتر میتوانید بفهمید تمایل بازار برای خرید کدام سهام در حین بازار بیشتر است.

(pd1)*(qd1)+(pd2)*(qd2)+(pd3)*(qd3) >4*( (po1)*(qo1)+(po2)*(qo2)+(po3)*(qo3))

۱۸٫حجم خرید حقیقی بیشتر از میانگین حجم ماه

این فیلتر به درخواست یکی از کاربران عزیز در سایت قرار داده شده.

در این فیلتر سهم هایی نمایش داده میشوند که حجم خرید حقیقی از حجم میانگین ماه آن سهم بالاتر است.

var ave_month=function(){

sum=sum+[ih][i].QTotTran5J

if((ct).Buy_I_Volume > ave_month())

۱۹٫فیلتر سهام هایی که در کف قیمت هستند

در این فیلتر سهم هایی نمایش داده میشوند که در ۲۲ روز کاری( تقریبا ۱ ماه) به کف قیمتی خود نزدیک هستند. اگر میخواهید عدد ۲۲ را در فیلتر تغییر دهید، میتوانید عدد ۲۲ را در فیلتر، هر عددی که خواستید قرار دهید. توجه داشته باشید که عدد بزرگتر از ۶۰ نباید باشد چون این محدودیت سایت tse است.

if([ih][i].PriceMin < min)

if ((Math.round(((pl)-min)/min *100)) <1)

آنچه بر ما گذشت

ما در این مقاله سعی داشتیم بهترین فیلترهای طلایی بورس نوسان گیری بورس و حتی برخی از فیلترهای سهامداری را برای شما بیان کنیم. شما میتوانید با کپی و یا دانلود فیلترهای کاربردی بورس از آنها استفاده کنید. توجه داشته باشید، ازآنجاییکه بهترین فیلترهای بورسی مانند فیلترنویسی الگوی پرچم یا الگوی پرچم سهگوش و یا الگوی مثلث و یا تفاوت الگوی پرچم و مثلث بر اساس نوع سهم و نوع استراتژی شما متفاوت است در این مقاله آنها را بیان نکردیم. ما تنها سعی کردیم تعریفی دقیق از فیلتر بورسی و نحوه استفاده آن و بیان چند مورد از فیلترهای حرفهای بورس مانند فیلتر سیگنال خرید، فیلتر سهام شارپی، فیلتر شناسایی آغاز روند صعودی، فیلتر تغییر مالکیت حقوقی به حقیقی و … بسنده کنیم.

برخی نرمافزار فیلتر نویسی بورس نیز امروزه در اینترنت وجود دارد که بهواقع در این لحظه نمیتوان صحت کارکرد یا عدم کارایی آن را موردبحث قرارداد. به نظر میآید بهتر باشد بهجای استفاده از نرمافزار فیلتر نویسی بورس از فیلترهای آماده استفاده کرد و یا اگر وقت کافی داشته باشید خودتان آموزش فیلتر نویسی در بورس ببینید و استراتژیهای خودتان را پیاده کنید. اینگونه درصد موفقیت بالاتری را تجربه خواهید کرد.

نکته آخر اینکه توجه داشته باشید در دانلود فیلتر بورس و استفاده از آن شاید درگیر برخی خطاها شوید. عمده این خطا بهواسطه تنظیمات صفحه دیدهبان بازار حل میشوند. با اعتبار سنجی میتوانید علت این خطا و نحوه درست تنظیم کردن را پیدا کنید.

ازاینرو نگرانی چندانی بابت دانلود فیلترهای پرکاربرد بورس و استفاده از آن وجود ندارد. البته فرق اصلی کسانی که فیلترنویسی حرفهای میدانند باکسانی که تنها این فیلتر های کاربردی بورس را دانلود و استفاده میکنند این است که عموماً شما نمیتوانید از فیلتر الگوی پرچم، الگوی پرچم سهگوش، فیلترنویسی الگوی پرچم، الگوی مثلث و تفاوت الگوی پرچم و مثلث استفاده کنید.

ما در این مقاله چند فیلتر بورس رایگان در اختیار شما عزیزان قرار داده ایم، اگر نظر یا تجربه ای در این زمینه دارید خوشحال می شویم که برای ما کامنت بگذارید. 🙂